2023. évi változások

Foglalkoztatói igazolás megszűnése

A Foglalkoztatói igazolás beküldése ÁNYK rendszeren keresztül legkésőbb 2023. december 31-ig lehetséges. Ezt követően a MÁK nem fogadja be az így igényelt ellátásokat.

Az ellátások igényléséhez használható új nyomtatványt (EB_IGBEJ_01) kizárólag manuálisan lehet kitölteni, így a programból való adatexportálásra a továbbiakban nem lesz lehetőség.

További információ itt található.

Minimálbér változásával összefüggő 2023. év decemberi változások (elérhető a 4.0.145.49872-es programverziótól)

A programban a szükséges módosításokat megtettük, az alábbiak szerint számol a program:

Már 2023. év decemberében az új minimálbérrel módosulnak:

•EFO közterhek:

- Alkalmi munka közterhe: 2 300 Ft-ról 2 700 Ft-ra nőtt

- Mezőgazdasági és turisztikai idénymunka közterhe: 1 200 Ft-ról 1 300 Ft-ra nőtt

- Filmipari statiszta közterhe: 7 000 Ft-ról 8 000 Ft-ra nőtt

Ha az érintett időszakra vonatkozóan a számfejtések a - megfelelő programverzióra történő - frissítés előtt már fel lettek rögzítve, azokat törölni és ismét felrögzíteni szükséges ahhoz, hogy a program az új közteher összegekkel számoljon.

•Járulékfizetési alsó határ: 69 600 Ft-ról 80 040 Ft-ra nőtt

•Társas vállalkozó minimum fizetési kötelezettsége: erre vonatkozóan mindenképpen nézzék meg az érintett személy(ek) esetében az Éves adatokban található minimumra vonatkozó beállítást, és módosítsák ha szükséges. Csak a Minimálbér (szocho/KIVA esetén tárgyhó elején érvényes) és a Garantált bérminimum (szocho/KIVA esetén tárgyhó elején érvényes) beállításokkal számol a program a tárgyhó elsején érvényes minimumokkal (azaz 2023. december hónapban az új minimálbérrel / garantált bérminimummal) a szociális hozzájárulási adó / kisvállalati adó tekintetében.

•Arányos szolgálati idő számítása az új minimálbér figyelembe vételével történik

•Megbízásos jogviszony biztosítási kötelezettség elbírálása

Az új minimálbér nem módosítja 2023. év decemberére vonatkozóan az alábbiakat:

•Minimálbérrel összefüggő szociális hozzájárulási adó és KIVA kedvezmények - változatlanok

•Táppénz összegének napi maximuma: 15 467 Ft - változatlan

•GYED havi összegének maximuma: 324 800 Ft - változatlan

•Személyi kedvezmény összege: 77 300 Ft - változatlan

•Szocho adófizetési felső határ: 5 568 000 Ft - változatlan

•EFO mentesített keretösszegek:

- minimálbér esetén napi 13 871 Ft - változatlan

- garantált bérminimum esetén napi 17 719 Ft - változatlan

•Rehabilitációs hozzájárulás mértéke: 2 088 000 Ft - változatlan

A Kormány 508/2023. (XI. 20.) Korm. rendelete a kötelező legkisebb munkabér (minimálbér) és a garantált bérminimum megállapításáról

A Kormány a munka törvénykönyvéről szóló 2012. évi I. törvény 153. § (1) bekezdésében, a közszolgálati tisztviselőkről szóló 2011. évi CXCIX. törvény 259. § (1) bekezdés 19. pontjában, valamint a kormányzati igazgatásról szóló 2018. évi CXXV. törvény 281. § (4) bekezdés 16. pontjában kapott felhatalmazás alapján, a 4. § (2)–(3) bekezdése tekintetében az Alaptörvény 53. cikk (1) bekezdésében meghatározott eredeti jogalkotói hatáskörében, figyelemmel a védelmi és biztonsági tevékenységek összehangolásáról szóló 2021. évi XCIII. törvény 80. és 81. §-ára, az Alaptörvény 15. cikk (1) bekezdésében meghatározott feladatkörében eljárva a következőket rendeli el:

...

2. §

(1) A teljes munkaidőben foglalkoztatott munkavállaló részére megállapított alapbér kötelező legkisebb összege (minimálbér)

a teljes munkaidő teljesítése esetén 2023. december 1-jétől havibér alkalmazása esetén 266 800 forint,

hetibér alkalmazása esetén 61 340 forint,

napibér alkalmazása esetén 12 270 forint,

órabér alkalmazása esetén 1534 forint.

(2) Az (1) bekezdésben meghatározottaktól eltérően a legalább középfokú iskolai végzettséget vagy középfokú szakképzettséget igénylő munkakörben foglalkoztatott munkavállaló részére alapbérként megállapított garantált bérminimum

a teljes munkaidő teljesítése esetén 2023. december 1-jétől havibér alkalmazása esetén 326 000 forint,

hetibér alkalmazása esetén 74 950 forint,

napibér alkalmazása esetén 14 990 forint,

órabér alkalmazása esetén 1874 forint.

...

(4) Az (1) és a (2) bekezdésben meghatározott órabértételt, ha a teljes munkaidő napi 8 óránál

a) hosszabb [a munka törvénykönyvéről szóló 2012. évi I. törvény (a továbbiakban: Mt.) 92. § (2) bekezdése],

arányosan csökkentett mértékben,

b) rövidebb [Mt. 92. § (4) bekezdése], arányosan növelt mértékben

kell figyelembe venni.

(5) Részmunkaidő esetén

a) az (1)–(3) bekezdésben meghatározott havi, heti és napi bértételt a munkaidő eltérő mértékével arányosan csökkentve,

b) az (1) és a (2) bekezdésben meghatározott órabértételt az ott szereplő összeggel, illetve annak (4) bekezdés szerint arányosan változó összegével kell figyelembe venni.

3. § Ez a rendelet 2023. december 1-jén lép hatályba.

4. §

(1) E rendelet rendelkezéseit első alkalommal a 2023. december hónapra járó munkabérek megállapításánál kell alkalmazni.

(2) E rendelet rendelkezéseit első alkalommal a minimálbér vagy a garantált bérminimum összege alapján meghatározott, 2024. január hónapjára járó juttatások, támogatások (ide nem értve a jogszabály alapján nyújtott, intézmények működéséhez, szolgáltatások nyújtásához adott költségvetési támogatást), ellátások megállapításánál, valamint a korhatár előtti ellátás és a szolgálati járandóság 2024. évi szüneteltetése tekintetében kell alkalmazni.

(3) 2024. január 1. napjáig a (2) bekezdés szerinti esetben a 2023. november 30-án hatályos, a kötelező legkisebb munkabér (minimálbér) és a garantált bérminimum megállapításáról szóló 573/2022. (XII. 23.) Korm. rendelet alkalmazandó.

5. § Hatályát veszti a kötelező legkisebb munkabér (minimálbér) és a garantált bérminimum megállapításáról szóló 573/2022. (XII. 23.) Korm. rendelet.

Adómentes reprezentáció, üzleti ajándék borászati termékek esetében (elérhető 4.0.144.48408-as programverziótól)

A Kormány 451/2023. (X. 4.) Korm. rendelete alapján 2023.11.16-tól adómentes - azaz SZJA és szociális hozzájárulási adó alól mentes - a rendelet szerinti borászati termékek reprezentációs és nem reprezentációs célú vendéglátás keretében, továbbá üzleti ajándékként vagy csekély értékű ajándékként történő juttatása.

Ennek számfejtéséhez szükséges jogcímet létrehoztuk "Definiálható adómentes repi, üzleti ajándék" néven, mely 2023.11.16-ai dátumtól választható a számfejtésekben. A jogcím után semmilyen közteher nem kerül kiszámításra, a Bérszámfejtés paraméter funkció Jogcímek fülén tetszőlegesen átnevezhető.

Jogszabályi háttér:

A Kormány 451/2023. (X. 4.) Korm. rendelete

egyes juttatások adózásának veszélyhelyzetben alkalmazandó szabályairól

A Kormány az Alaptörvény 53. cikk (1) bekezdésében meghatározott eredeti jogalkotói hatáskörében, figyelemmel a védelmi

és biztonsági tevékenységek összehangolásáról szóló 2021. évi XCIII. törvény 80. és 81. §-ára, az Alaptörvény 15. cikk

(1) bekezdésében meghatározott feladatkörében eljárva a következőket rendeli el:

1. § Az Ukrajna területén fennálló fegyveres konfliktusra, illetve humanitárius katasztrófára tekintettel, valamint ezek

magyarországi következményeinek az elhárítása és kezelése érdekében veszélyhelyzet kihirdetéséről és egyes

veszélyhelyzeti szabályokról szóló 424/2022. (X. 28.) Korm. rendelet szerinti veszélyhelyzet ideje alatt a személyi

jövedelemadóról szóló 1995. évi CXVII. törvény és a szociális hozzájárulási adóról szóló 2018. évi LII. törvény

egyes meghatározott juttatásokra vonatkozó szabályaitól eltérően mentes az adó alól a közvetlenül a szőlészetről

és borászatról szóló 2020. évi CLXIII. törvény (a továbbiakban: Btv.) 9. § (1) bekezdése szerinti forgalomba

hozatalt kezdeményező borászati üzemengedélyestől palackozott kiszerelésben vásárolt, oltalom alatt álló

eredetmegjelöléssel vagy oltalom alatt álló földrajzi jelzéssel ellátott, a Btv. 1. § 3. pontja szerinti borászati termék

reprezentációs és nem reprezentációs célú vendéglátás keretében, továbbá üzleti ajándékként vagy csekély értékű

ajándékként történő juttatása.

2. § Ez a rendelet 2023. november 16-án lép hatályba.

Foglalkoztatói igazolás új 3.5 verzió (elérhető 4.0.143.48046-os programverziótól)

Elérhető az új 3.5 verziójú Foglalkoztatói igazolás átadásának a lehetősége. A nyomtatványban több EAZON azonosító megváltozott, más érdemi változás nem történt.

2308-as bevallás 2023.07.31-ét követő módosulásai (elérhető 4.0.142.47106-os programverziótól)

Az 5.0-s verziószámú 2308-as bevallásban 2023.07.31-ét követő időszakra vonatkozóan az alábbi módosítások történtek:

•2308A-01-01 lapon a "Jelölje, ha a Szocho tv. 17/A. § (2) bekezdése szerinti csökkentett összegű kedvezményt érvényesít." jelölő mező 2023. augusztus 1. utáni bevallási időszakra nem jelölhető.

Kérjük - amennyiben érintettek - a "Szocho kedvezmény Szocho tv. 17/A (2)" elnevezésű bér konstanst zárják le a Bérszámfejtés paraméter Konstans fülén, így elkerülhető, hogy a program a továbbiakban is átadja az X-et a jelölő négyzetbe.

•A 2308A-01-01 lap 29-31. sorokat is érinti változás, kérjük olvassák el a nyomtatvány kitöltési útmutatóját, és annak megfelelően járjanak el. A program ezekbe a sorokba nem számol adatot.

•2308M-10-es lap 651. sor: A kifizetőt terhelő egyszerűsített közteherviselési hozzájárulás (13%)

2023. augusztus 1-től az Ekho tv. 4. § (3) bekezdésének hatályon kívül helyezésével a kifizető nem fizet kifizetői ekho-t.

2023. július 31-ét követő bevallási időszak esetén már az a) oszlopot sem kell kitölteni a bevallásban. Ezzel összefüggésben a szükséges módosításokat megtettük a programban, frissítést követően egyéb teendőjük nincs a változással kapcsolatban.

Új 2308-as v:5.0 bevallás (elérhető 4.0.141.46873-as programverziótól)

Elérhető az új 5.0-s verziószámú 2308-as bevallás átadásának lehetősége.

Változás:

•Az új nyomtatványban a 2308A-01-01 lapon a szociális hozzájárulási adóra vonatkozóan új sorok találhatók: 15. és 16. sor, a 14. sor pedig egy összesítő sor lett. A program a 16. sorba nem ad át adatot (az ezzel összefüggő 9. sorba sem történik adat átadás), a 15. sorba a kitöltési útmutató alapján a megfelelő adatok átadásra kerülnek.

•A nyomtatvány ellenőrzésében is történt változás a 2308M-09-02 lap 640. és 643. sorok esetében, azaz a kifizetőt terhelő társadalombiztosítási járulékra vonatkozóan. A korábbi nyomtatványverziókban kötelező volt olyan jogviszonyok esetében is feltüntetni 0-kat, ahol értelmezhetetlen a kifizetőt terhelő minimum járulék fizetése (pl. megbízás, társas vállalkozó más jogviszonyok mellett), az új verzióban ezekben az esetekben már nem lehet az érintett sorokat - 0-val sem - kitölteni.

•Található 2023.07.31-ét követő időszakra vonatkozó változás is a nyomtatványban, ezek módosítása a programban még nem történt meg.

Kérjük, ne felejtsék el az ÁNYK-ban a nyomtatványt is frissíteni.

A frissítést követően egyéb teendőjük nincs a változással kapcsolatban.

A bevallás kitöltési útmutatója:

15. sor: A természetes személyhez nem köthető szociális hozzájárulási adó

Ebben a sorban kell feltüntetni – a 14. sorból – a Szocho tv. 1. § (4) bekezdésében felsorolt

jövedelmek után a kifizetőt terhelő szociális hozzájárulási adó fizetési kötelezettséget.

A Szocho tv. 1. § (4) bekezdése alapján szociális hozzájárulási adófizetési kötelezettség terheli az Szja tv. szerint külön adózó jövedelmek közül

a) a béren kívüli juttatások [Szja tv. 71. §].

b) a béren kívüli juttatásnak nem minősülő egyes meghatározott juttatások [Szja tv. 70. §].

c) a kamatkedvezményből származó jövedelem [Szja tv. 72. §]

Szja tv. szerinti adóalapként meghatározott összegét.

Az adó mértéke a juttatások adóalapként meghatározott összegének 13%-a.

Széchenyi Pihenő Kártya - egyszeri juttatás (elérhető 4.0.141.46013-as programverziótól)

2023. augusztustól lehetőség van egy egyszeri, maximum 200 ezer Ft-os Széchenyi Pihenő Kártyás juttatást adni a dolgozónak, mely béren kívüli juttatásként adózik.

Ehhez létrehoztunk egy új jogcímet: Széchenyi Pihenő Kártya egyszeri juttatás

Az új jogcím nem figyel semmilyen korlátot - a 200ezer Ft-os korlátot sem - fixen béren kívüli juttatásként adózik. Kérjük, körültekintően, ennek megfelelően használják.

Jogszabályi háttér:

A Kormány 237/2023. (VI. 19.) Korm. rendelete

a Széchenyi Pihenő Kártya felhasználásának veszélyhelyzetben történő eltérő alkalmazásáról

A Kormány az Alaptörvény 53. cikk (1) bekezdésében meghatározott eredeti jogalkotói hatáskörében, figyelemmel a védelmi

és biztonsági tevékenységek összehangolásáról szóló 2021. évi XCIII. törvény 80. és 81. §-ára, az Alaptörvény 15. cikk

(1) bekezdésében meghatározott feladatkörében eljárva a következőket rendeli el:

1. § (1) Az Ukrajna területén fennálló fegyveres konfliktusra, illetve humanitárius katasztrófára tekintettel, valamint ezek

magyarországi következményeinek az elhárítása és kezelése érdekében veszélyhelyzet kihirdetéséről és egyes

veszélyhelyzeti szabályokról szóló 424/2022. (X. 28.) Korm. rendelet szerinti veszélyhelyzetre tekintettel a személyi

jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja tv.) 71. § (1) bekezdésétől eltérően béren kívüli

juttatásnak minősül – ha a juttató a munkáltató – a munkavállaló részére 2023. december 31. napjáig a Széchenyi

Pihenő Kártya juttatás céljából nyitott korlátozott rendeltetésű fizetési számlájára az Szja tv. 70. § (8) bekezdése

szerinti éves rekreációs keretösszegen felül, attól függetlenül utalt legfeljebb 200 ezer forint egyszeri juttatás is.

...

3. § Ez a rendelet 2023. augusztus 1-jén lép hatályba

TB kifizetőhelyi változás - új adatszolgáltatás

A TB kifizetőhelyeknek 2023. júliustól egy új "Adatszolgáltatás a társadalombiztosítási kifizetőhelyek által folyósított egészségbiztosítási pénzbeli ellátásokról és a baleseti táppénzről" (EB_KIFADAT_01) elnevezésű adatszolgáltatást kell készíteniük, valamint érvénybe lép néhány változás is.

TB kifizetőhelyi ellátások lekérdezése (elérhető 4.0.142.46651-es programverziótól)

Elkészítettünk egy új lekérdezést, mely segítséget nyújt a TB kifizetőhelyeknek a 2023.08.31-ig megküldendő - azon ellátásokról, amelyeknek a folyósítása nem zárult le 2023. június 30-ig, az ellátás folyósításának kezdő napjától 2023. június 30-ig terjedő időszakra vonatkozó - egyszeri adatszolgáltatás elkészítésében.

Az alábbi szűrési beállítással tudjuk lekérni azon keresőképtelenségeket és a hozzájuk tartozó pénzbeli ellátásokat, amelyek még nem zárultak le 2023.06.30-án.

Az eredmény 2 - 4. fülén (Táppénz, baleseti táppénz; CSED; GYED) található adatok Excelbe kitehetők, majd fejléc nélkül átmásolhatók a MÁK által közzétett Excel sablonokba.

Az új funkció az alábbi útvonalon található meg: sERPa Alap \ Bérszámfejtés \ Keresőképtelenség \ TB kifizetőhelyi listák \ TB kifizetőhelyi ellátások lekérdezése

A frissítéssel az egyéni menükbe is kikerül, ahol a "Folyósított ellátások elszámolása (EBxx)" lista megtalálható.

Részletes leírás a funkció működéséről itt olvasható.

Adatszolgáltatás a folyósított ellátásokról (elérhető 4.0.141.46817-es programverziótól)

Elérhető az új adatszolgáltatáshoz szükséges XML fájl elkészítésének lehetősége a programban.

Az új funkció az alábbi útvonalon található: sERPa Alap \ Bérszámfejtés \ Keresőképtelenség \ TB kifizetőhelyi listák \ Adatszolgáltatás a folyósított ellátásokról

Egyéni menükbe is bekerül a frissítéssel, ahol a "Folyósított ellátások elszámolása (EBxx)" lista megtalálható.

Leírás a funkció működéséről itt található.

Keresőképtelenség - Számítás mód (elérhető 4.0.140.44935-ös programverziótól)

Az új adatszolgáltatás miatt létrehoztunk egy új "Számítás mód" mezőt a funkcióban. A korábbi "Számítás módja" mező átnevezésre került "Számítás mód 2023.06.30-ig" névre.

Fontos! Áthúzódó ellátások esetében, amelyek kezdete korábbi, mint 2023.07.01. és folyamatban vannak még 2023.07.01-jén, ezt a mezőt ki kell számoltatni a programmal. Ezt úgy tehetjük meg, hogy a funkcióban a "Számfejthető" pipát kivesszük, majd visszatesszük és lerögzítjük a keresőképtelenséget. Ezt kézzel minden ilyen áthúzódó ellátás esetében el kell végezni, különben hiányos lesz az új adatszolgáltatás!

Azon ellátások esetében, amelyek rögzítése a frissítést követően történik, a program automatikusan számolni fogja ezt az új mezőt is.

Személy név tagolás - új funkció (elérhető 4.0.140.44935-ös programverziótól)

Új funkció készült el, amelyben 2-nél több tagból álló név tagolásait adhatjuk meg, ha az eltér az alapértelmezéstől. Az itt megadott adatokat egyelőre csak a TB kifizetőhelyi 2023. júliustól érvényes új adatszolgáltatás fogja használni.

A funkció az egyéni menükbe is bekerül a frissítéssel, ha a menüben megtalálható a Bérszámfejtés paraméter funkció.

Bővebb információ itt olvasható: https://www.progen.hu/serpa/help/br_strbeallitas_szemelynevtagolas.html

Táppénz utolsó ellátható napját érintő változások (elérhető 4.0.140.45673-as programverziótól)

- a folyamatos biztosításban töltött napok számítása a keresőképtelenség első napja helyett, a táppénzre való jogosultság első napját megelőző napokkal számítva történik

- gyermekápolási táppénz esetén egy éves vagy annál idősebb, de háromévesnél fiatalabb gyermek esetén egyedülálló szülőnek 168 napon át járhat a táppénz

- gyermekápolási táppénz esetén a táppénz előzmény számítása a gyermek születésnapjától a következő születésnapját megelőző napig történik

- táppénz előzmény számítása a megelőző 1 évre vonatkozóan a keresőképtelenség első napja helyett, a táppénzre való jogosultság első napját megelőző napokkal számítva történik

Jogszabályi hivatkozás a fentiekre vonatkozóan:

1997. évi LXXXIII. törvény a kötelező egészségbiztosítás ellátásairól

46. § (1) Táppénz a biztosítási jogviszony fennállásának időtartama alatt, a keresőképtelenség tartamára jár, legfeljebb azonban a táppénzre való jogosultság első napját közvetlenül megelőző - 48/A. § (1) bekezdése szerinti - folyamatos biztosítási időszak alatt a Tbj. 6. §-ában meghatározott biztosításban töltött napoknak megfelelő számú napra,

...

c) egyéves vagy annál idősebb, de háromévesnél fiatalabb gyermek otthoni ápolása és - a gyermek fekvőbeteg-szakellátást nyújtó intézményben történő kezelése esetén - a fekvőbeteg-szakellátást nyújtó intézményben történő tartózkodás címén évenként és gyermekenként a szülőnek nyolcvannégy, egyedülálló szülőnek százhatvannyolc naptári napon át;

...

(1a) Ha a biztosított szülő a gyermek ápolása címén igényel táppénzt, előzményként a gyermek előző születésnapjától a gyermek következő születésnapját megelőző napig eltöltött táppénzes napokat kell figyelembe venni.

...

(5) Ha a biztosított a táppénzre való jogosultság első napját közvetlenül megelőző egy éven belül már táppénzben vagy a külképviseletekről és a tartós külszolgálatról szóló 2016. évi LXXIII. törvény 33. § (2) bekezdése szerinti díjazásban részesült, ennek időtartamát az újabb táppénz folyósításának időtartamába be kell számítani, kivéve, ha a biztosított a 44. § g) pontja alapján minősül keresőképtelennek.

Folyamatban lévő ellátások

A fenti változásokban érintett folyamatban lévő ellátásoknál előfordulhat, hogy egy 2023. 6. hónapra vonatkozó táppénzes ellátás esetén már az új, 2023.07.01-től hatályos szabályoknak megfelelően kell eljárni.

A programban lehetőség van az Orvosi igazolás funkcióban az Átvétel dátuma mező segítségével befolyásolni, hogy egy 6. havi ellátás esetében még a régi vagy már az új szabályok szerint számítsa a program az utolsó ellátható napot. Ha az Átvétel dátuma mezőbe 2023.06.30-nál nagyobb dátum kerül kitöltésre, akkor a program az új szabályoknak megfelelően végzi a számításokat, függetlenül attól, hogy az orvosi igazolás egy ettől korábbi időszakra vonatkozik.

Fontos! A Keresőképtelenségben található Utolsó ellátható nap felülírásra kerül, ha folyamatban lévő ellátásról van szó, és már kiszámításra került a korábbi módon, de az új szabályoknak megfelelően is szükséges a kiszámítása.

Hallgatói GYED változása (elérhető 4.0.140.45673-as programverziótól)

A minimumra és a maximumra vonatkozó számítási szabály változott aszerint, hogy már nem egy naptári hónapra, hanem egy napra vonatkozóan kerül megállapításra, így az adott hónapra vonatkozóan pedig a napi összeg a naptári napok szorzatával kerül kiszámításra. Az új számítás a 2023.07.01. vagy annál későbbi dátumú pénzbeli ellátásokra vonatkozik.

Ha a program frissítését megelőzően már legenerálásra került ebben érintett pénzbeli ellátás, akkor azt törölni szükséges, majd újból legenerálni.

Jogszabályi hivatkozás a fentiekre vonatkozóan:

1997. évi LXXXIII. törvény a kötelező egészségbiztosítás ellátásairól

42/E. §

...

(5) Az (1), illetve a (3) bekezdés alapján megállapított gyermekgondozási díj naptári napi összege

a) a felsőfokú alapképzésben, felsőfokú szakképzésben vagy felsőoktatási szakképzésben, valamint a szakirányú továbbképzésben részt vevő hallgató esetén a jogosultság kezdő napján érvényes minimálbér,

b) a mesterképzésben, egységes, osztatlan képzésben vagy doktori képzésben részt vevő hallgató esetén a jogosultság kezdő napján érvényes garantált bérminimum

70 százalékának harmincad része.

(6) Ha az (1), illetve a (3) bekezdés alapján gyermekgondozási díjra jogosult személy a gyermek születésének napján biztosított és a számítási időszakban rendelkezik legalább 120 naptári napi jövedelemmel, az ellátás összegét a 48. § (1) és (2) bekezdése alapján kell kiszámítani azzal, hogy az ellátás összege nem lehet kevesebb az (5) bekezdés a), illetve b) pontjában meghatározott összegnél, valamint nem lehet magasabb minimálbér kétszerese 70 százalékának harmincad részénél.

Táppénz első napján történt munkavégzés, tört napi táppénz (elérhető 4.0.140.45673-as programverziótól)

Lehetővé tettük, hogy legyen lehetőség berögzíteni, ha a keresőképtelenség első napján történt néhány óra munkavégzés, valamint ennek megfelelően a tört napra vonatkozó táppénz számítását.

A Keresőképtelenség funkcióban táppénz ellátások esetében (táppénz, közegészségügyi táppénz, gyermekápolási táppénz, üzemi baleset, foglalkozási megbetegedés) lehetőség van Első napi munkaidő és Ebből ledolgozott munkaidő rögzítésére. Az itt berögzített adatok segítségével képes a program a táppénz első napjára tört napi táppénzt számolni az alábbi módon: Ellátás napi alapja * (Első napi teljes munkaidő - Ledolgozott munkaidő) / Első napi teljes munkaidő. Természetesen az így megkapott összeg a keresőképtelenségnek megfelelő ellátás mértékkel kerül kiszámításra (50%, 60%, 90%, 100%).

Csak akkor van jelentősége, tehát akkor rögzítsük, ha a keresőképtelenség első napján már nem (elfogyott a betegszabadsága), vagy egyáltalán nem jogosult betegszabadságra a dolgozó és történt az adott napon munkavégzés.

Fontos! A ledolgozott órák ajánlása nem történik meg a számfejtési naptárba, tehát a számfejtésben a "Normál (ledolgozott) munkaidő" sorba kézzel kell felrögzíteni a tört napi munkavégzés óraszámát. Ajánláskor az érintett nap az ellátásnak megfelelő jelenléti ív kóddal kerül ajánlásra, pl. gyermekápolási táppénz esetén "G" kerül ajánlásra.

Az érintett nap a táppénz összegének kiszámításán kívül minden szempontból táppénzes napnak minősül.

Jogszabályi hivatkozás a fentiekre vonatkozóan:

1997. évi LXXXIII. törvény a kötelező egészségbiztosítás ellátásairól

47. §

...

(2) Nem jár táppénz

...

b) a táppénzre való jogosultság első napjának azon részére, amely alatt a biztosított keresőtevékenységet folytatott,

...

Fuvarozók külföldi kiküldetésének, külszolgálatának változása (elérhető 4.0.137.43586-os és a 4.0.138.43610-es programverziótól)

2023. március 30-tól a közúti árufuvarozásban és személyszállításban foglalkoztatott gépkocsivezetők és árukísérők adómentesen adható napidíja nemzetközi tevékenység esetén 60 euróról 85 euróra nőtt.

A programban a szükséges módosításokat végrehajtottuk.

Fontos! A program az adómentesen adható összegre vonatkozó vizsgálatot a számfejtés dátumán érvényes beállítással végzi.

Tehát, ha március hónapban március 30-át megelőző időszakra (2023.03.01-2023.03.29.) vonatkozóan szeretnénk ebben a változásban érintett jogcímet számfejteni, akkor azt kérjük, hogy március 29-ei legkésőbbi számfejtés dátummal rögzítsék fel. 2023.03.30-2023.03.31. időszakra vonatkozóan pedig értelem szerűen március 30. vagy 31. dátumú számfejtés dátummal.

Jogszabályi háttér:

Magyar Közlöny 2023/45.

A Kormány 96/2023. (III. 29.) Korm. rendelete a hazai közúti fuvarozói vállalkozások versenyképességének javítását célzó egyes kormányrendeletek módosításáról A Kormány a személyi jövedelemadóról szóló 1995. évi CXVII. törvény 80. § b) pontjában kapott felhatalmazás alapján, az Alaptörvény 15. cikk (1) bekezdésében meghatározott feladatkörében eljárva a következőket rendeli el:

1. A külföldi kiküldetéshez kapcsolódó elismert költségekről szóló 285/2011. (XII. 22.) Korm. rendelet módosítása

1. § A külföldi kiküldetéshez kapcsolódó elismert költségekről szóló 285/2011. (XII. 22.) Korm. rendelet (a továbbiakban: Kormányrendelet) 1. §-a helyébe a következő rendelkezés lép: „1. § A személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja tv.) 3. számú melléklet II. Igazolás nélkül, költségként elszámolható tételek cím 7. pont a) alpontja szerinti költség a nemzetközi közúti árufuvarozásban és személyszállításban gépkocsivezetőként és árukísérőként foglalkoztatott magánszemély esetében – amennyiben nem választja a 2. § szerinti elszámolást – napi 85 eurónak megfelelő forintösszeg.”

2. § A Kormányrendelet a következő 7. §-sal egészül ki: „7. § E rendeletnek a hazai közúti fuvarozói vállalkozások versenyképességének javítását célzó egyes kormányrendeletek módosításáról szóló 96/2023. (III. 29.) Korm. rendelettel (a továbbiakban: Korm. rendelet2.) megállapított 1. §-át a Korm. rendelet2. hatálybalépésének napján folyamatban lévő kiküldetésekre is alkalmazni kell.”

2. A belföldi hivatalos kiküldetést teljesítő munkavállaló költségtérítéséről szóló 437/2015. (XII. 28.) Korm. rendelet módosítása

3. § A belföldi hivatalos kiküldetést teljesítő munkavállaló költségtérítéséről szóló 437/2015. (XII. 28.) Korm. rendelet 5. §-ában a „háromezer forint” szövegrész helyébe a „kilencezer forint” szöveg lép.

3. Záró rendelkezések

4. § Ez a rendelet a kihirdetését követő napon lép hatályba.

KSH 1117 Munkaerőköltség-felvétel változása (elérhető a 4.0.138.43086-os programverziótól)

A 2022-es évre vonatkozóan történt néhány változás az adatszolgáltatásban.

A KSH útmutatója alapján az alábbiak:

- A Szép kártyát ezentúl nem kell több részre osztani, a teljes összeget az egyéb munkajövedelem és személyi jellegű kifizetések alatt kell feltüntetni (kérdőív 2. táblája)

- 2022 január elsején megszűnt a szakképzési hozzájárulás, ezért a sorok törlésre kerültek

- Az egyéb képzési, továbbképzési költségek pedig bekerültek a további munkaerőköltség elemek alá (4. tábla 5. sor)

A szükséges módosításokat a programban megtettük, a KSH jelentés lekérdezés funkcióban az újonnan létrehozott "Munkaerőköltség-felvétel (2022-től)" megnevezésű adatszolgáltatásban találhatók meg a változások. A korábbi évekre vonatkozóan az adatszolgáltatást "Munkaerőköltség-felvétel (2021-ig)" néven van lehetőség lekérni.

EFO közteher 100 Ft-ra kerekítése (elérhető a 4.0.136.42716-os programverziótól)

Módosításra került, hogy az adókötelezettségben a NAV Egyszerűsített foglalkoztatásból eredő közteher befizetések beszedési számla - 239-es adónem - esetében 1000 Ft helyett 100 Ft-ra történjen a kerekítés.

2308-as bevallás (elérhető a 4.0.135.42004-es, 4.0.136.42013-as programverziótól)

Elérhető a 2308-as nyomtatvány átadásának lehetősége.

Változás, melyhez felhasználói beállítás szükséges:

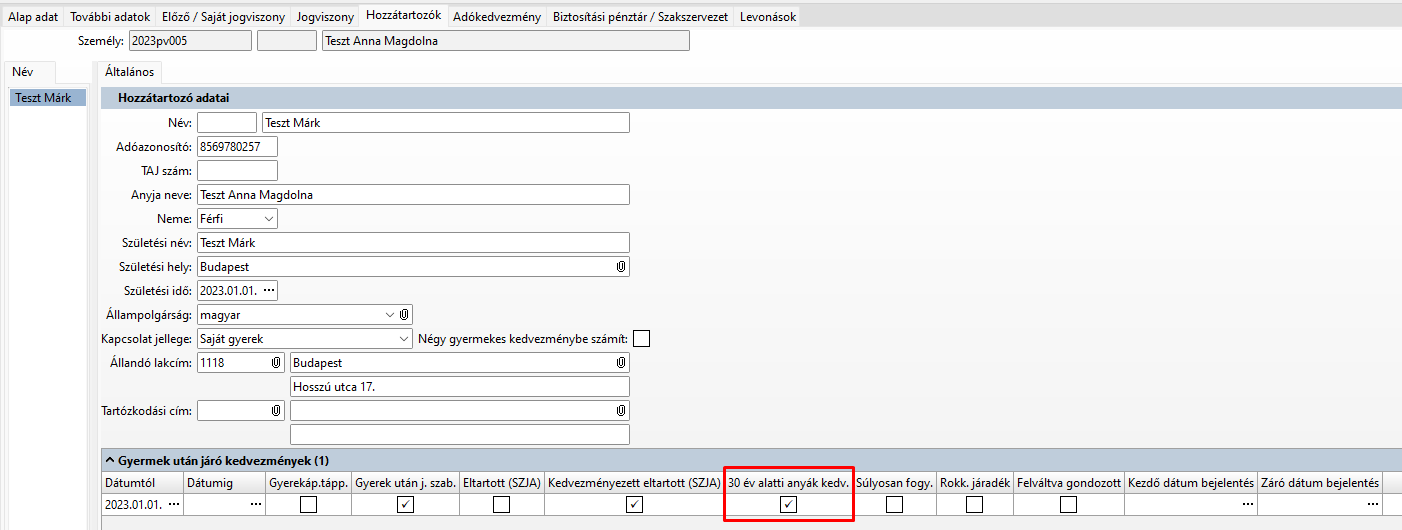

30 év alatti anyák kedvezményével összefüggésben a 2308M-06 lapra a magzat / gyermek adatainak átadásához szükséges beállítani, hogy nyilatkozata alapján mely hozzátartozó után jogosult a kedvezményre. Ezt a Hozzátartozók fülön van lehetőség jelölni a 30 év alatti anyák kedv. pipával a képen látható módon:

TB kifizetőhelyi nyomtatványok (elérhető a 4.0.135.42004-es, 4.0.136.42013-as programverziótól)

A 2023-as évre vonatkozóan apróbb formai változás történt az alábbi nyomtatványokban:

- Folyósított ellátások elszámolása (EBxx)

- Egészségbiztosítási statisztikai jelentés

- GYED-et igénybevevők (Eg.bizt. stat. jel. IV.lap)

A módosított nyomtatványképek a fenti programverzióktól érhetők el.

Szülői szabadság lekérdezés (elérhető a 4.0.135.41421-es, 4.0.136.41425-ös-os programverziótól)

Új funkciót készítettünk, mellyel lekérhető a szülői szabadság felhasználása és a még fennmaradó napok száma: Szülői szabadság lekérdezés

A funkció az egyéni menükbe is bekerül a frissítéssel, ahol az alábbi útvonal megtalálható: Bérszámfejtés / Feladatok év közben

Bővebb információ itt olvasható róla.

Adóelőleg nyilatkozatok (elérhető a 4.0.134.41361-es, 4.0.135.41376-os programverziótól)

Elérhető új nyilatkozat:

Nyilatkozat a 30 év alatti anyák kedvezményéről

A korábbi évhez képest változott:

Nyilatkozat családi adókedvezményhez: a változás érinti a listaképet, a jogosultság jogcímek feltüntetését, az eltartott minőség jelölését

Az alábbi nyilatkozatokban a tavalyi évhez képest nem történt változás:

- Nyilatkozat az első házasok kedvezményéről

- Nyilatkozat figyelembe vehető költségekről

- Nyilatkozat személyi kedvezmény érvényesítéséről

- Nyilatkozat négy gyermekes anyák kedvezményéről

Széchenyi Pihenő Kártya alszámláinak összevonása (elérhető a 4.0.134.41362-es programverziótól)

A SZÉP-kártya mögött 2023. január 9-től a korábbi három alszámla (zseb) helyett csak egyetlen fizetési számla áll, amelyről minden olyan szolgáltatásért lehet fizetni, amiért korábban a három alszámla bármelyikéről lehetett.

Az alszámlák 2023. január 8-án összevonásra kerültek, 2023. január 9-től már csak a szálláshely alszámla marad meg.

A programban a szabadidő, valamint a vendéglátás alszámlához kapcsolód jogcímek 2023.01.08-ai dátummal lezárásra kerültek. Ez azt jelenti, hogy 2023.01.09-től már nem lehet őket számfejteni.

A szálláshely alszámlához kapcsolódó jogcímeket meghagytuk, ezekre lehetséges a 2023-as évre is a számfejtés. Az ezen jogcímekre számfejtett összegek mind a SZÉP-Szálláshely típusú bankszámlaszámokhoz tartoznak.

Létrehoztunk egy új jogcímet is, mely szintén a SZÉP-Szálláshely típusú bankszámlaszámhoz tartozik:

Széchenyi Pihenő Kártya juttatás

Az új jogcím 2023.01.01-től használható a számfejtésekben.

Felhasználóinknak a SZÉP-Szálláshely típusú bankszámlaszámok ismételt berögzítésére nincsen szükség. Az új jogcímet, vagy tetszés szerint a régi szálláshely alszámlához kapcsolódó jogcímeket használva, az átutalások készítése a programban a SZÉP-Szálláshely típusú bankszámlaszámokra fog megtörténni.

Jogszabályi háttér:

A Kormány 593/2022. (XII. 28.) Korm. rendelete a Széchenyi Pihenő Kártya alszámláinak megszüntetésével összefüggő adószabályok módosításáról

A Kormány 594/2022. (XII. 28.) Korm. rendelete a Széchenyi Pihenő Kártya kibocsátásának és felhasználásának szabályairól szóló 76/2018. (IV. 20.) Korm. rendelet módosításáról

22M30 A munkáltató kifizető összesített igazolása a 2022. évi személyi jövedelemadó bevallásához (elérhető a 4.0.134.41232-es programverziótól)

Elérhető a 22M30 nyomtatvány elkészítésének lehetősége.

Szülői szabadság (elérhető a 4.0.134.41116-os programverziótól)

A 2023. évtől a munkavállalót gyermeke hároméves koráig negyvennégy munkanap szülői szabadság illeti meg. Az igénybevételének feltétele, hogy a munkaviszony egy éve fennálljon.

A szülői szabadság időtartamára a távolléti díj 10 százalékára jogosult, amelyet csökkenteni kell a 1997. évi LXXXIII. törvény 42/A. § (1) bekezdése vagy 42/E. § (1) bekezdése szerinti gyermekgondozási díj, a családok támogatásáról szóló 1998. évi LXXXIV. törvény 20. § (1) bekezdése szerinti gyermekgondozást segítő ellátás összegével.

A számfejtésekben a számfejtési naptárban a szülői szabadságra vonatkozóan új jelölés érhető el a fizetett távollét soron:

- "C" kóddal "Szülői szabadság" néven, amelynél a díjazás 10% távolléti díjjal kerül kiszámításra

A szülői szabadság díjazásából a jogszabályban leírt csökkentést egy új "Szülői szabadság gyed, gyes miatti korrekciója" jogcím segítségével lehet megtenni. A jogcímet a számfejtésben van lehetőség felvenni a szükséges összeget negatív előjellel megadva.

A szülői szabadságra való jogosultság ellenőrzése a Személy / Jogviszony / Díjazás Tartós távollét táblázatba való rögzítéssel történik, mert itt van lehetőség megadni, hogy mely gyermekre járó szülői szabadságot szeretné a dolgozó igénybevenni. Tehát kérjük, ide vegyék fel a szülői szabadságok időtartamát, a számfejtésben a számfejtési naptár ajánlás ez alapján megtörténik.

A jogosultság ellenőrzés a rögzítéskor történik meg az alábbi figyelmeztetésekkel:

"A szülői szabadság rögzítésénél beállított gyermek már elmúlt 3 éves, így utána már nem vehető igénybe szülői szabadság."

"A szülői szabadság rögzítésénél beállított dátumon a jogviszony még nem áll fenn 1 éve, így szülői szabadság még nem vehető igénybe."

"A szülői szabadság rögzítésével x nappal meghaladja az összesen igénybe vehető napok számát."

Ezekről bővebb leírást itt olvashatnak.

Ha közvetlenül a számfejtésben rögzítik fel, akkor ott egy figyelmeztetés fog megjelenni erre vonatkozóan:

"A szülői szabadság időtartamát kérjük, rögzítse fel a Személy / Jogviszony / Díjazás Tartós távollét táblázatba is! Ebben az esetben tudja a program a jogosultságot számolni."

Ha a munkavállaló előző munkahelyén már vett igénybe szülői szabadságot, azt a Személy / Előző/Saját jogviszony fülön van lehetőség berögzíteni a Szabadság adatok táblázatban. A fenti ellenőrzések az itt berögzített adatokat is figyelembe veszik, amennyiben bekapcsolásra kerül a felvett Előző jogviszony a Jogviszonyhoz.

Jogszabályi háttér:

2022. évi LXXIV. törvény

egyes foglalkoztatási tárgyú törvények módosításáról

131. § A munka törvénykönyvéről szóló 2012. évi I. törvény a következő 118/A. §-sal egészül ki: „118/A. § (1) A munkavállalót gyermeke hároméves koráig negyvennégy munkanap szülői szabadság illeti meg. (2) A szülői szabadság igénybevételének feltétele, hogy a munkaviszony egy éve fennálljon.”

134. § A munka törvénykönyvéről szóló 2012. évi I. törvény 125. §-a helyébe a következő rendelkezés lép: „125. § A munkaviszony megszűnésekor, ha a munkáltató az arányos szabadságot nem adta ki, azt – az apasági szabadságot és a szülői szabadságot kivéve – meg kell váltani.”

136. § A munka törvénykönyvéről szóló 2012. évi I. törvény 146. és 147. §-a helyébe a következő rendelkezések lépnek: „146. § (1) A munkavállalót távolléti díj illeti meg

...

(5) A munkavállaló a szülői szabadság tartamára a távolléti díj tíz százalékára jogosult, amelyet csökkenteni kell az erre az időszakra a munkavállalónak megfizetett, a kötelező egészségbiztosítás ellátásairól szóló 1997. évi LXXXIII. törvény 42/A. § (1) bekezdése vagy 42/E. § (1) bekezdése szerinti gyermekgondozási díj, a családok támogatásáról szóló 1998. évi LXXXIV. törvény 20. § (1) bekezdése szerinti gyermekgondozást segítő ellátás összegével.

153. § A munka törvénykönyvéről szóló 2012. évi I. törvény hatálybalépésével összefüggő átmeneti rendelkezésekről és törvénymódosításokról szóló 2012. évi LXXXVI. törvény ELSŐ Része a következő 19/F. §-sal egészül ki: „19/F. § (1) Az Mt.-nek az egyes foglalkoztatási tárgyú törvények módosításáról szóló 2022. évi LXXIV. törvénnyel (a továbbiakban: Módtv5.) megállapított rendelkezéseit – a (2)–(7) bekezdésben foglaltak, és az Mt. 192. § (5) bekezdése kivételével – a hatálybalépésekor fennálló jogviszonyokra is alkalmazni kell.

...

(7) A munkáltató, ha a munkavállaló gyermeke 2022. augusztus 2. és 2023. június 30. között tölti be a harmadik életévét, a szülői szabadságot – a munkavállaló kérésének megfelelő időpontban – legkésőbb 2023. június 30-ig terjedő időszakban adja ki.

38. Záró rendelkezések

255. § (1) Ez a törvény – a (2)–(5) bekezdésben foglalt kivétellel – 2023. január 1-jén lép hatályba.

(2) A 20. § és a 257. § (2) bekezdése 2023. április 22-én lép hatályba.

(3) A 19. §, a 21. § (1) bekezdése, a 22. §, a 24. § (1) és (3) bekezdése, a 25. § (2) bekezdése, a 26. § és a 28. § 2024. január 1-jén lép hatályba.

(4) A 31. §, a 32. §, a 37. §, a 41. § (2) bekezdése, a 43. § d) pontja és a 257. § (6) bekezdése 2024. április 1-jén lép hatályba.

(5) A 24. § (4) és (5) bekezdése 2026. január 1-jén lép hatályba.

Kilépő dolgozó Adatlap 2023 (elérhető a 4.0.134.41021-es programverziótól)

Elérhető az Adatlap 2023 nyomtatvány elkészítésének lehetősége.

Egyszerűsített foglalkoztatás közterhének változása (elérhető a 4.0.134.41020-as programverziótól)

A 2023. évtől a minimálbér változásával összefüggésben az alábbiak szerint alakulnak a közterhek:

- alkalmi munka esetén 2300 Ft / nap

- mezőgazdasági és turisztikai idénymunka esetén 1200 Ft / nap

- filmipari statiszta alkalmi munka esetén 7000 Ft / nap

Fontos! Ha a frissítést megelőzően kerültek felvételre egyszerűsített foglalkoztatott jogviszonyra vonatkozóan számfejtések, akkor még a tavalyi közteher összegek kerültek beajánlásra, ez újraszámfejtéssel nem módosul. Ezeket a számfejtéseket törölni, majd újból felvenni szükséges.

Tartósan beteg, illetve súlyosan fogyatékos gyermeket nevelő családokat megillető családi kedvezmény (elérhető a 4.0.134.41020-as programverziótól)

Elérhető a tartósan beteg, illetve súlyosan fogyatékos gyermeket nevelő családokat megillető családi kedvezmény beállításának lehetősége.

A kedvezmény mértéke: jogosultsági hónaponként 66 670 forinttal növelt összeg.

A beállítást a Hozzátartozók fülön az érintett gyermeknél a "Gyermek után járó kedvezmények" táblázatban tudjuk megtenni Kedvezményezett eltartott (SZJA) és a Súlyosan fogy. pipák jelölésével. Ez utóbbi a korábbi években csak a - tartósan beteg, súlyosan fogyatékos gyermekek után járó - plusz szabadság jelölésére szolgált. 2023-as évtől ez a pipa szabályozza ezt a plusz családi kedvezményt is.

Fontos! Ha a "Gyermek után járó kedvezmények" táblázatban a Kedvezményezett eltartott (SZJA) és a Súlyosan fogy. pipák be vannak rögzítve 2023-as évi érvényességgel, akkor a 2023-as számfejésekben a program automatikusan számolni fogja ezt a plusz kedvezményt.

Jogszabályi háttér:

A Kormány 597/2022. (XII. 28.) Korm. rendelete

a tartósan beteg, illetve súlyosan fogyatékos gyermeket nevelő családokat megillető családi kedvezményről

A Kormány az Alaptörvény 53. cikk (1) bekezdésében meghatározott eredeti jogalkotói hatáskörében, figyelemmel a védelmi

és biztonsági tevékenységek összehangolásáról szóló 2021. évi XCIII. törvény 80. és 81. §-ára, az Alaptörvény 15. cikk

(1) bekezdésében meghatározott feladatkörében eljárva a következőket rendeli el:

1. § (1) Az Ukrajna területén fennálló fegyveres konfliktusra, illetve humanitárius katasztrófára tekintettel, valamint ezek

magyarországi következményeinek az elhárítása és kezelése érdekében veszélyhelyzet kihirdetéséről és egyes

veszélyhelyzeti szabályokról szóló 424/2022. (X. 28.) Korm. rendelet szerinti veszélyhelyzet ideje alatt a személyi

jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja tv.) 29/A. § (2) bekezdése szerinti családi

kedvezmény minden olyan kedvezményezett eltartott után, aki a családok támogatásáról szóló törvény szerint

tartósan beteg, illetve súlyosan fogyatékos személynek minősül, jogosultsági hónaponként és kedvezményezett

eltartottanként 66 670 forinttal növelt összegben vehető igénybe.

(2) Az Szja tv. 29/B. § (2) bekezdése szerinti nyilatkozatban fel kell tüntetni, ha a kedvezményezett eltartott

az (1) bekezdés szerinti növelt összegű kedvezmény szempontjából figyelembe vehető kedvezményezett eltartott,

valamint azt, hogy az adóév mely hónapjaiban minősült ilyen személynek.

(3) Az Szja tv. 48. § (3) bekezdése szerinti, a családi kedvezmény érvényesítésére vonatkozó adóelőleg-nyilatkozatban

a magánszemély feltüntetheti, ha a kedvezményezett eltartott az (1) bekezdés szerinti növelt összegű kedvezmény

szempontjából figyelembe vehető kedvezményezett eltartott.

2. § Az adózás rendjéről szóló 2017. évi CL. törvény (a továbbiakban: Art.) 50. § (2) bekezdése szerinti bevallásban

a kifizető feltünteti az Art. 50. § (2) bekezdés 6. pontjában foglalt adatokon túl azt, ha a kedvezményezett eltartott

a családok támogatásáról szóló törvény szerint tartósan beteg, illetve súlyosan fogyatékos személynek minősül.

3. § Ez a rendelet 2023. január 1-jén lép hatályba.

4. § Az e rendelet szerinti kedvezményt a 2023. január 1-jétől megszerzett, az Szja tv. rendelkezései szerint az összevont

adóalapba tartozó jövedelmek tekintetében lehet érvényesíteni.

30 év alatti anyák kedvezménye (elérhető a 4.0.134.41020-as programverziótól)

Elérhető a 30 év alatti anyák kedvezményének beállítása a programban.

Ezt a többi kedvezményhez hasonlóan a Személy törzsben az Adókedvezmény fülön tudjuk megtenni a 30 év alatti anyák kedvezménye blokkban. Amennyiben munkaviszonytól eltérő jogviszonyban szeretné a személy a kedvezményt érvényesíteni, akkor a Személy / Jogviszony / Adókedvezmény (jogviszony) fülön is fel kell rögzíteni.

A kedvezmény maximális összege jogosultsági hónaponként 499.952 Ft

Jogszabályi háttér:

A Kormány 596/2022. (XII. 28.) Korm. rendelete

a 30 év alatti anyák kedvezményéről

A Kormány az Alaptörvény 53. cikk (1) bekezdésében meghatározott eredeti jogalkotói hatáskörében, figyelemmel a védelmi

és biztonsági tevékenységek összehangolásáról szóló 2021. évi XCIII. törvény 80. és 81. §-ára, az Alaptörvény 15. cikk

(1) bekezdésében meghatározott feladatkörében eljárva a következőket rendeli el:

1. § (1) Az Ukrajna területén fennálló fegyveres konfliktusra, illetve humanitárius katasztrófára tekintettel, valamint ezek

magyarországi következményeinek az elhárítása és kezelése érdekében veszélyhelyzet kihirdetéséről és egyes

veszélyhelyzeti szabályokról szóló 424/2022. (X. 28.) Korm. rendelet szerinti veszélyhelyzet ideje alatt a 30. életévét

be nem töltött, gyermeket vállaló nő (a továbbiakban: fiatal anya) a személyi jövedelemadóról szóló 1995. évi

CXVII. törvény (a továbbiakban: Szja tv.) 29. §-a szerint meghatározott összevont adóalapját az e rendelet szerinti

30 év alatti anyák kedvezményével csökkenti. A 30 év alatti anyák kedvezménye a négy vagy több gyermeket nevelő

anyák kedvezményét és a 25 év alatti fiatalok kedvezményét követően, de a személyi kedvezményt, az első házasok

kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető. E rendelet alkalmazásában fiatal

anya az, akinek családi kedvezményre való jogosultsága magzatára, vér szerinti vagy örökbe fogadott gyermekére

tekintettel a 30. életéve betöltését megelőző napig megnyílik.

(2) A 30 év alatti anyák kedvezményére jogosult az a fiatal anya, aki

a) az Szja tv. 29/A. § (3) bekezdés a) pontja szerint a vér szerinti vagy örökbe fogadott gyermekére tekintettel,

vagy

b) az Szja tv. 29/A. § (3) bekezdés b) pontja szerinti magzatra tekintettel

családi kedvezmény érvényesítésére jogosult.

(3) A 30 év alatti anyák kedvezménye a fiatal anya által a jogosultsági hónapokban megszerzett (munkaviszonyból

származó jövedelem esetében a jogosultsági hónapokra elszámolt), összevont adóalapba tartozó,

a) az Szja tv. 3. § 21. pontja szerint bérnek minősülő jövedelme,

b) az a) pontban nem említett nem önálló tevékenységből származó jövedelmeinek összege, ide nem értve

a munkaviszony megszüntetésére tekintettel kapott végkielégítés törvényben előírt mértéket meghaladó

összegét,

c) önálló tevékenységből származó jövedelmei közül

ca) a vállalkozói jövedelem szerinti adózást alkalmazó egyéni vállalkozó vállalkozói kivétje,

átalányadózás esetén az átalányban megállapított jövedelme;

cb) a mezőgazdasági őstermelő e tevékenységéből származó jövedelme;

cc) az európai parlamenti képviselő e tevékenységéből származó jövedelme;

cd) a helyi önkormányzati képviselő e tevékenységéből származó jövedelme;

ce) a választott könyvvizsgáló e tevékenységéből származó jövedelme;

cf) a magánszemély által nem egyéni vállalkozóként kötött, díjazás ellenében történő munkavégzésre

irányuló más szerződés alapján folytatott tevékenységéből származó jövedelme,

de adóévenként legfeljebb a jogosultsági hónapok számának és a teljes munkaidőben alkalmazásban állók

Központi Statisztikai Hivatal által hivatalosan közzétett, a tárgyévet megelőző év július hónapjára vonatkozó

nemzetgazdasági szintű bruttó átlagkeresetének szorzata.

(4) Jogosultsági hónapként az a hónap vehető figyelembe, amelyben a fiatal anya családi kedvezményre való

jogosultsága a (2) bekezdés szerint fennáll, de legkorábban a 25. életéve betöltésének hónapját követő hónap.

A kedvezmény legfeljebb annak az évnek az utolsó jogosultsági hónapjáig érvényesíthető, amely évben a fiatal anya

betölti a 30. életévét.

(5) Amennyiben a 30 év alatti anyák kedvezményére való jogosultság az adóév egészében nem áll fenn, és

a jogosultsági hónapokban megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelem

másként nem állapítható meg, azt az ilyen címen megszerzett adóévi jövedelemnek a jogosultsági hónapokkal

arányos részeként kell figyelembe venni.

2. § (1) A 30 év alatti anyák kedvezményére jogosult fiatal anya az adóelőleg-megállapítására kötelezett kifizető részére

tett adóelőleg-nyilatkozatban nyilatkozik a kedvezmény érvényesítéséről. A 30 év alatti anyák kedvezményére

jogosult fiatal anya elsőként a 25. életéve betöltése hónapját követő hónapra vonatkozóan tehet e kedvezmény

érvényesítése érdekében adóelőleg-nyilatkozatot. Az adóelőleg-nyilatkozat tartalmazza a nyilatkozó magánszemély

nevét és adóazonosító jelét, a nyilatkozó magánszemély részére bevételt juttató kifizető, munkáltató nevét

(elnevezését) és adószámát, a gyermek nevét és adóazonosító jelét, magzat (ikermagzat) esetében a várandósság

tényére vonatkozó kijelentést. A fiatal anya a kedvezmény érvényesítésére vonatkozó nyilatkozatát visszavonja,

ha a visszavonás hiányában az adóév egészére vonatkozóan keletkező befizetési különbözet a 10 ezer forintot

meghaladná. Ha a fiatal anya nem tesz visszavonó nyilatkozatot, és a visszavonás hiányában keletkező befizetési

különbözet az adóévben a 10 ezer forintot meghaladja, a befizetési különbözet után a fiatal anya az adóévre

vonatkozó bevallásában külön feltüntetve 12 százalék különbözeti bírságot állapít meg, amelyet a személyi

jövedelemadó-fizetési kötelezettségre vonatkozó rendelkezések szerint fizet meg.

(2) A 30 év alatti anyák kedvezményét érvényesítő fiatal anya a családi kedvezményről abban az esetben is tehet

adóelőleg-nyilatkozatot a munkáltató, az összevont adóalapba tartozó rendszeres bevételt juttató kifizető részére,

ha a 30 év alatti anyák kedvezményének érvényesítése miatt az adóelőleg-alapja nullára csökken. A családi

kedvezményről tett adóelőleg-nyilatkozat szerinti családi kedvezmény adóelőleg-alap terhére nem érvényesíthető

értékének az Szja tv. 8. §-a szerinti adó mértékével meghatározott összege a társadalombiztosítás ellátásaira

jogosultakról, valamint ezen ellátások fedezetéről szóló 2019. évi CXXII. törvény szerinti szabályok alkalmazásával

családi járulékkedvezményként vehető igénybe.

(3) Az adóelőleg-megállapításra kötelezett kifizető a levont adóelőlegről a fiatal anyának kiadott igazolásban feltünteti

a 30 év alatti anyák kedvezményét is.

3. § Az adózás rendjéről szóló 2017. évi CL. törvény 50. § (2) bekezdése szerinti bevallásban a kifizető feltünteti

a természetes személy tekintetében a 30 év alatti anyák kedvezménye érvényesítéséhez szükséges következő

adatokat:

a) a jogosult születési idejét,

b) a természetes személy családi kedvezményre való jogosultságának az Szja tv. 29/A. § (3) bekezdés a) pontja

vagy b) pontja szerinti jogcímét,

c) a magzat kivételével a gyermek nevét, adóazonosító jelét, várandósság esetén ennek tényét,

d) a kedvezmény alapját képező jövedelmeket jogcímenként.

4. § Ez a rendelet 2023. január 1-jén lép hatályba.

5. § Az e rendelet szerinti kedvezmény abban az esetben illeti meg a fiatal anyát, ha magzatára, vér szerinti vagy örökbe

fogadott gyermekére tekintettel a családi kedvezményre való jogosultsága 2022. december 31-ét követően nyílik

meg.

Bejelentő- és változásbejelentő nyomtatványok (elérhető a 4.0.134.41020-as programverziótól)

Elérhető a 23T1041, 23T1042E, 23TMUNK bejelentő- és változásbejelentő nyomtatványok átadásának lehetősége.

Apasági szabadság változása (elérhető a 4.0.134.40978-as programverziótól)

A 2023. évtől az apa gyermeke születése esetén 10 munkanap apasági szabadságra jogosult. Az első 5 napra a távolléti díj 100%-a, a második 5 napra a távolléti díj 40%-a illeti meg. - Ez utóbbi 5 nap a változás a korábbi évekhez képest.

A számfejtésekben a számfejtési naptárban az apanapra vonatkozóan kétféle jelölés érhető el a fizetett távollét soron:

- "N" kóddal "Apanap": ez a már eddig is használt jelölés, melynek a díjazása 100% távolléti díjjal kerül kiszámításra

- "D" kóddal "Apanap 40%": ez az új jelölés, amelynél a díjazás 40% távolléti díjjal kerül kiszámításra

Jogszabályi háttér:

2022. évi LXXIV. törvény

egyes foglalkoztatási tárgyú törvények módosításáról

130. § A munka törvénykönyvéről szóló 2012. évi I. törvény 118. § (4) bekezdése helyébe a következő rendelkezés lép: „(4) Az apa gyermeke születése esetén legkésőbb a gyermeke születését követő, vagy gyermek örökbefogadása esetén legkésőbb az örökbefogadást engedélyező határozat véglegessé válását követő második hónap végéig tíz munkanap szabadságra (a továbbiakban: apasági szabadság) jogosult, amelyet kérésének megfelelő időpontban, legfeljebb két részletben kell kiadni. Az apasági szabadságra a munkavállaló akkor is jogosult, ha a gyermeke halva születik, vagy meghal.”

136. § A munka törvénykönyvéről szóló 2012. évi I. törvény 146. és 147. §-a helyébe a következő rendelkezések lépnek: „146. § (1) A munkavállalót távolléti díj illeti meg

...

(4) A munkavállaló az apasági szabadság öt munkanapjára távolléti díjra, a hatodik munkanapjától a távolléti díj negyven százalékára jogosult.

153. § A munka törvénykönyvéről szóló 2012. évi I. törvény hatálybalépésével összefüggő átmeneti rendelkezésekről és törvénymódosításokról szóló 2012. évi LXXXVI. törvény ELSŐ Része a következő 19/F. §-sal egészül ki: „19/F. § (1) Az Mt.-nek az egyes foglalkoztatási tárgyú törvények módosításáról szóló 2022. évi LXXIV. törvénnyel (a továbbiakban: Módtv5.) megállapított rendelkezéseit – a (2)–(7) bekezdésben foglaltak, és az Mt. 192. § (5) bekezdése kivételével – a hatálybalépésekor fennálló jogviszonyokra is alkalmazni kell.

...

(6) A munkavállaló 2022. augusztus 2. és december 31. között született vagy örökbefogadott gyermeke után a Módtv5. hatálybalépésétől számított két hónapon belül jogosult az Mt. 118. § (4) bekezdése szerinti apasági szabadságot igénybe venni, ha a Módtv5. hatálybalépése előtt

a) az Mt. 118. § (4) bekezdése szerinti apai pótszabadságot nem vette igénybe, vagy

b) az Mt. 118. § (4) bekezdése szerinti apai pótszabadságot igénybe vette, annak és a Módtv5. szerinti apasági szabadság különbözetének megfelelő munkanapok tartamára.

38. Záró rendelkezések

255. § (1) Ez a törvény – a (2)–(5) bekezdésben foglalt kivétellel – 2023. január 1-jén lép hatályba.

(2) A 20. § és a 257. § (2) bekezdése 2023. április 22-én lép hatályba.

(3) A 19. §, a 21. § (1) bekezdése, a 22. §, a 24. § (1) és (3) bekezdése, a 25. § (2) bekezdése, a 26. § és a 28. § 2024. január 1-jén lép hatályba.

(4) A 31. §, a 32. §, a 37. §, a 41. § (2) bekezdése, a 43. § d) pontja és a 257. § (6) bekezdése 2024. április 1-jén lép hatályba.

(5) A 24. § (4) és (5) bekezdése 2026. január 1-jén lép hatályba.

Minimálbér változásával összefüggő változások (elérhető a 4.0.134.40943-as programverziótól)

A programban a szükséges módosításokat megtettük, felhasználói beállításra ezzel összefüggően nincs szükség.

•Szociális hozzájárulási adó kedvezmények

•Táppénz összegének napi maximuma: 15467 forint

•GYED havi összegének maximuma: 324 800 forint

•Személyi kedvezmény összege: 77 300 forint

•Járulékfizetési alsó határ: 69 600 forint

•Szocho adófizetési felső határ: 5 568 000 forint

•EFO mentesített keretösszegek:

- minimálbér esetén napi 13 871 forint

- garantált bérminimum esetén napi 17 719 forint

•Rehabilitációs hozzájárulás mértéke: 2 088 000 forint

A Kormány 573/2022. (XII. 23.) Korm. rendelete a kötelező legkisebb munkabér (minimálbér) és a garantált bérminimum megállapításáról

2. §

(1) A teljes munkaidőben foglalkoztatott munkavállaló részére megállapított alapbér kötelező legkisebb összege (minimálbér)

a teljes munkaidő teljesítése esetén 2023. január 1-jétől havibér alkalmazása esetén 232 000 forint,

hetibér alkalmazása esetén 53 340 forint,

napibér alkalmazása esetén 10 670 forint,

órabér alkalmazása esetén 1334 forint.

(2) Az (1) bekezdésben meghatározottaktól eltérően a legalább középfokú iskolai végzettséget, vagy középfokú szakképzettséget igénylő munkakörben foglalkoztatott munkavállaló részére alapbérként megállapított garantált bérminimum

a teljes munkaidő teljesítése esetén 2023. január 1-jétől havibér alkalmazása esetén 296 400 forint,

hetibér alkalmazása esetén 68 140 forint,

napibér alkalmazása esetén 13 630 forint,

órabér alkalmazása esetén 1704 forint.

(3) Teljesítménybérezésnél a teljesítménykövetelmények százszázalékos és a teljes munkaidő teljesítése esetén a teljes munkaidőben foglalkoztatott munkavállaló havi munkabérének (tiszta teljesítménybér, illetve garantált bér és teljesítménytől függő mozgóbér együttes)

a) az (1) bekezdés szerinti kötelező legkisebb összege 2023. január 1-jétől 232 000 forint,

b) a (2) bekezdés szerinti garantált bérminimum összege 2023. január 1-jétől 296 400 forint.

(4) Az (1) és a (2) bekezdésben meghatározott órabértételt, ha a teljes munkaidő napi 8 óránál

a) hosszabb [a munka törvénykönyvéről szóló 2012. évi I. törvény (a továbbiakban: Mt.) 92. § (2) bekezdése],

arányosan csökkentett mértékben,

b) rövidebb [Mt. 92. § (4) bekezdése], arányosan növelt mértékben

kell figyelembe venni.

(5) Részmunkaidő esetén

a) az (1)–(3) bekezdésben meghatározott havi, heti és napi bértételt a munkaidő eltérő mértékével arányosan csökkentve,

b) az (1) és a (2) bekezdésben meghatározott órabértételt az ott szereplő összeggel, illetve annak (4) bekezdés szerint arányosan változó összegével kell figyelembe venni.

3. § Ez a rendelet 2023. január 1-jén lép hatályba.

4. § E rendelet rendelkezéseit első alkalommal a 2023. január hónapra járó munkabérek megállapításánál kell

alkalmazni.

Letiltással összefüggő módosulások (elérhető a 4.0.134.40943-as programverziótól)

2023. január 1-jén változnak a végrehajtási eljárásban a jövedelemletiltás szabályai: 28 500 forintról 60 ezer forintra emelkedik a havi jövedelem nem végrehajtható része, 142 500 forintról pedig 200 ezer forintra nő az az összeghatár, ami fölött a munkabér korlátlanul végrehajtható

A programban a szükséges módosításokat megtettük, felhasználói beállításra ezzel összefüggően nincs szükség.

Jogszabályi háttér:

1994. évi LIII. törvény a bírósági végrehajtásról

61. § (1) A végrehajtás során a munkabérből történő levonásnál azt az összeget kell alapul venni, amely a munkabért terhelő, abból a külön jogszabály szerint levonással teljesítendő adónak (adóelőlegnek), társadalombiztosítási járuléknak, magánnyugdíj-pénztári tagdíjnak, továbbá egyéb járuléknak a levonása után fennmarad.

(2) Az (1) bekezdés szerint csökkentett összegből - e törvényben foglalt részletes szabályok szerint - általában legfeljebb 33%-ot, kivételesen legfeljebb 50%-ot lehet levonni.

62. § (1) A 61. § szerinti levonás során mentes a végrehajtás alól a havonta kifizetett munkabérnek az a része, amely nem haladja meg a 60 ezer Ft-ot. Ez a mentesség nem áll fenn a gyermektartásdíj és a szüléssel járó költség (a továbbiakban: gyermektartásdíj) végrehajtása esetén.

(2) Ha az adós több munkáltatótól kap munkabért, az (1) bekezdés szerinti mentesség őt abból a munkabérből illeti meg, amelyet elsőként tiltottak le.

(3) Ha az adós ugyanattól a munkáltatótól egyidejűleg több jogcímen kap munkabért, ezeket az (1) bekezdés szerinti mentesség szempontjából összevontan kell figyelembe venni.

63. § A 61. § szerinti levonás után fennmaradó összegből korlátozás nélkül végrehajtás alá vonható a havonta kifizetett munkabérnek az a része, amely meghaladja a 200 ezer Ft-ot.

Munkanap áthelyezések

A 2023-as évben nincs egyetlen áthelyezett munkanap sem.

25 év alatti fiatalok kedvezménye (elérhető a 4.0.134.40943-as programverziótól)

2023-ban a 25 év alatti fiatalok magasabb összegű kedvezményt érvényesíthetnek, melynek összeghatára jogosultsági hónaponként 499 952 forint.

A programban az ezzel összefüggő módosításokat megtettük, felhasználói beállítás nem szükséges.