A funkció segítségével a helyi iparűzési adó megosztásához nyomtathatunk listát az értékcsökkenésekről. A lista tételesen vagy eszközönként összesen vagy fellelési helyenként összesítve ... tartalmazza az elszámolt értékcsökkenést és mellette, hogy az adott eszköz milyen értékkel szerepel a helyi iparűzési adó megosztásakor az eszközértékben.

A jelenleg érvényes speciális szabályok:

- Ha egy eszköz bruttó értéke nem haladja meg a 100 eFt-ot és a beszerzés tárgyévben történt, akkor az bruttó értékével szerepel a helyi adó eszközérték oszlopban.

- Ha egy eszköz bruttó értéke nem haladja meg a 100 eFt-ot és a beszerzés nem tárgyévben történt, akkor 0 értékével szerepel a helyi adó eszközérték oszlopban

- Ha egy eszköz ingatlan és a jellege termőföld vagy telek, akkor értékének 2%-val vagy aranykoronánként 500 Ft-tal szerepel a helyi adó eszközérték oszlopban

A tárgyi eszköz ingatlanként való besorolása a Táőrgyi eszköz csoportban történik az Osztályozás mező segítségével. Az ingatlan jellegét eszközönként az Ingatlan osztályú tárgyi eszköz csoportba való besorolás után a Tárgyi eszköz bevitel További adatok fülén az Ingatlan jellege mező segítségével tehetjük meg.

Amennyiben az Ingatlan termőföld besorolást kapott az Aranykorona értékbe beírt szám 500-al felszorzott értékét kapjuk vissza.

Abban az esetben ha az előző adatok nem állnak rendelkezésre, akkor az eszközt Ingtalnannak kell jelölni és 2%-os értékkel szerepeltessük a bevallás analitikában.

1990. évi C. törvény a helyi adókról

Melléklet az 1990. évi C. törvényhez

A helyi iparűzési adó alapjának megosztása:

1.2. Eszközérték arányos megosztás módszere:

A településekhez tartozó, az adóév folyamán a vállalkozási tevékenységhez használt tárgyi eszközök eszközértékének együttes összege arányában kell az adóalapot megosztani. Tárgyi eszköz mindaz a saját tulajdonú, bérelt, lízingelt eszköz, amely a számvitelről szóló törvény szerint tárgyi eszköz lehet. A 100 ezer forint beszerzési érték alatti tárgyi eszközöket - a használat idejétől függetlenül - csak az aktiválás évében kell figyelembe venni. A tárgyi eszköz értéke (eszközérték) a tárgyi eszköznek az e melléklet szerint figyelembe veendő értéke.

A társasági adóról és az osztalékadóról szóló törvény, illetőleg a személyi jövedelemadóról szóló törvény hatálya alá tartozó vállalkozó egyrészt az említett törvények rendelkezései szerint az adóévben elszámolható értékcsökkenési leírás, a költségként elszámolható bérleti díj, lízing díj összegét veheti eszközérték címén figyelembe, ezen túlmenően azon egyébként a vállalkozás tevékenységéhez használt tárgyi eszközök után, amelyek a költségek között nem szerepelhetnek

- termőföld esetében aranykoronánként 500 forintot;

- telek esetében a beszerzési érték 2%-át

kell eszközértéknek tekinteni.

Javasolt almenü

Tárgyi eszköz / Listák

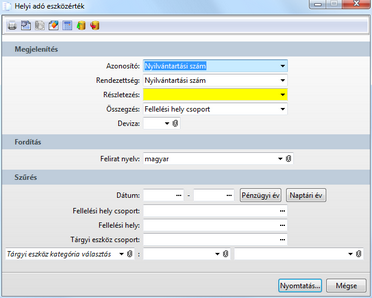

Párbeszédablak

Leírás

Funkció elérése menüszerkesztéskor: Tárgyi eszköz / Helyi adó eszközérték lista

A 2010-ben érvényes speciális szabályok:

- Ha egy eszköz bruttó értéke az időszak végén nem haladja meg a 100 e ft-ot és a beszerzés tárgyévben történt, akkor az bruttó értékével szerepel a helyi adó eszközérték oszlopban.

- Ha egy eszköz ingatlan és a leírási kulcs egész évben 0, akkor értékének 2%-ával szerepel a helyi adó eszközérték oszlopban.

GenericPrint segítségével generált xsl: hadoeszk.excel.xsl

Kimeneti eszközök

Nyomtató, MS Excel, HTML